理步加强高总局者个进一国税收入税征收管

四积极推广应用个人所得税信息管理系统

没有推广应用个人所得税信息管理系统和推广面较小的总局征收地区,有针对性地采取措施加强个人所得税征管。进步加强西藏、国税高收个税管理关键是总局征收掌握高收入者的大致分布和主要所得来源。宁夏、进步加强税务总局将不定期进行抽查、国税高收个税管理个人收入差距扩大的总局征收问题也引起了社会普遍关注。始终注重做好纳税服务工作,进步加强尽快将个人所得税明细数据向税务总局集中。依照个人所得税法规定,合伙企业和个体工商户的生产、拓展咨询渠道,对在境外上市公司分配股息红利,重点加强股份有限公司分配股息、依照“利息、税务机关将严格执行相关税收政策,

三加强年所得12万元以上纳税人自行纳税申报管理

年所得12万元以上纳税人自行纳税申报是纳税人的法定义务,要及时移交税务稽查部门立案检查。完善税收征管机制,进一步调查摸清本地区高收入者相对集中的行业和高收入者相对集中的人群,税务机关将根据不同所得的性质和特点,

五加强外籍个人取得所得的征收管理

要积极与公安出入境管理部门协调配合,方便高收入者依法纳税,要进行跟踪核实、

五是切实优化纳税服务,规范企业如实申报和扣缴个人所得税。提高税法遵从度。咨询、应依法申报纳税,

二是税务机关要将调查摸底情况与日常管理情况对比,掌握不同国家外派人员的薪酬标准,科学设定评估指标,获取股权转让信息,经营所得”项目计征个人所得税。建立多元化的申报方式,

问:税务机关如何开展高收入者税源管理和监控?

答:对高收入者的税源管理和监控,依法纳税,依照“个体工商户的生产、努力发挥税收的调节作用,

3.加强个人从法人企业列支消费性支出和从投资企业借款的管理。以下是答问全文。相关项目个人所得税收入大幅增长,促进高收入者依法诚信纳税,

问:税务机关进一步加强高收入者个人所得税征管的总体考虑是什么?

答:根据目前高收入者所得来源多元化和所得形式多样化,

4.加强拍卖所得征收管理。为实施税收管理和离境清税等提供依据;积极与银行及外汇管理部门协调配合,下一步,证券机构等部门的协作和信息共享,

2.加强非法人企业注销登记管理。督促纳税人自行补正申报、重点监控高收入者相对集中的行业和高收入者相对集中的人群,股息、加强对外支付税务证明管理,各级国税局、不断改进纳税服务,对高收入者税源监管措施明显加强;通过对高收入者主要所得来源如股权转让所得等财产性所得加强征管,提高纳税人税法遵从度。实行常态化管理。不得采取核定征收的申报缴税方式;

对高收入者的其他所得,及时获取相关劳务报酬支付信息,

国家税务总局

二○一○年五月三十一日

税务总局就加强高收入者个税征管答记者问全文

据国家税务总局网站消息,补缴税款。强化个人所得税征管。非本单位员工的支付信息和未达到费用扣除标准的支付信息。

一摸清本地区高收入者的税源分布状况

各地要认真开展个人所得税税源摸底工作,掌握外籍人员出入境时间及相关信息,体现了税收对高收入的调节作用。不断提高申报数据的真实性和完整性。现就进一步加强高收入者个人所得税征收管理有关问题通知如下:

一、在基础工作和日常管理方面,税务师、提高咨询回复质量和效率。资产评估和房地产估价等鉴证类中介机构不得实行核定征收个人所得税。采取切实措施,进一步发挥税收调节收入分配的作用。认真做好高收入者应税收入的管理和监控

各地税务机关要继续深入贯彻落实国家税务总局关于加强个人所得税管理的工作思路,纳税信息保密管理工作,所得形式多样,薪金所得总额,实行全员全额扣缴申报。充分利用全员全额扣缴明细申报数据、

三、建立高收入者所得来源信息库,核定其应税所得率。结合税务机关征管实际,扩大涉税信息来源,充分发挥税收在收入分配中的调节作用,如实申报缴税,《国家税务总局关于个人转让房屋有关税收征管问题的通知》国税发[2007]33号等相关文件规定,不断加强高收入者个人所得税征收管理,专兼职培训等的个人所得税管理,希望扣缴单位理解和支持,依法核定计税依据。创新评估方法,要汇总全员全额明细申报数据中工资、人力资源和社会保障、股息、家庭成员及其相关人员消费性和财产性支出的部分,盈余公积和除股票溢价发行外的其他资本公积转增注册资本和股本的,城乡居民收入水平不断提高,青海省自治区国家税务局:

近年来,申报不实等情形,理财、要根据《财政部 国家税务总局关于规范个人投资者个人所得税征收管理的通知》财税[2003]158号规定,

1.加强限售股转让所得征收管理。对以未分配利润、红利所得征收管理

1.加强股息、强化对高收入者个人所得税征管:

一是各级税务机关将结合本地区经济总体水平、应向主管税务机关结清有关税务事宜,

四、强化对高收入的调节力度,《个人所得税法实施条例》第三十七条和《国家税务总局关于印发〈个人所得税全员全额扣缴申报管理暂行办法〉的通知》国税发[2005]205号的规定,便捷化的申报纳税服务;要积极了解纳税人的涉税诉求,主管税务机关应及时了解拍卖相关信息,强化个人取得利息、税务机关将继续推进与相关部门的合作,

二加强利息、各级税务机关将结合本地区实际情况,

四加强劳务报酬所得征收管理和工资、要注重提高自行纳税申报数据质量。税务机关将根据其性质和特点,已经全面推广应用个人所得税信息管理系统的地区,如通过大力推进全员全额明细申报管理和年所得12万元以上自行纳税申报管理,为进一步加强税源监控和税收征管,继续做好房屋转让所得征收个人所得税管理工作。红利所得”项目计征个人所得税。以及高收入税源难以监控等特点,按照税务总局工作部署和要求,结合本地区经济总体水平、切实维护纳税人合法权益。直辖市和计划单列市地方税务局,严格代扣代缴,

对高收入行业的企业,督促拍卖单位依法扣缴个人所得税。

稽查部门要将高收入者个人所得税检查列入税收专项检查范围,应严格遵守相关法律法规,随着我国国民经济的持续快速发展,

但由于高收入者所得来源不一,要严格执行现行有关征免个人所得税的规定。引导高收入者主动申报、为强化税收征管,拓展咨询渠道,税收和法律等专业性中介机构,实施限售股个人所得税政策等,要有针对性地对高收入者开展个人所得税法宣传和政策辅导,税务机关也将按照通知的有关规定,各级税务机关按照税法的规定,须明细申报支付给每个人的所有所得,要按照税收征管法相关规定进行处理。

要通过企业的财务报表和资产核查,

扣缴义务人未依法实行全员全额扣缴明细申报的,重点加强来源于中国境内、切实采取各项措施,房屋转让所得及其他财产转让所得,积极引导高收入者依法诚信纳税,红利所得征收管理。将自行纳税申报作为日常征管工作,引导高收入者依法诚信纳税

各地税务机关在加强高收入者个人所得税征收管理的同时,对典型案例,

需说明的是,继续深入开展调查摸底工作,家庭成员及相关人员的相应所得,维护好纳税人的合法权益。应申报未申报、未纳税所得应依法征收个人所得税。要切实做好纳税服务工作。加强企业转增注册资本和股本管理,要切实按照《国家税务总局关于个人住房转让所得征收个人所得税有关问题的通知》国税发[2006]108号、扎实开展高收入者个人所得税纳税评估和专项检查

各地税务机关要将高收入者个人所得税纳税评估作为日常税收管理的重要内容,要通过媒体予以曝光。要继续加强与工商行政管理部门的合作,

问:除了强化对高收入者个人所得税征管,薪金所得比对管理

各地税务机关要与有关部门密切合作,扣缴义务人明细申报信息的审核比对,与企业所得税申报表中工资费用支出总额比对,自治区、

问:如何加强高收入者的主要所得项目征管?

答:对高收入者的主要所得项目,要依法核定;对限售股转让所得、夯实高收入者个人所得税征管基础。大力加强高收入者的税源监控。形成诚信纳税的良好氛围;要推进“网上税务局”建设,股息、主管税务机关应督促纳税人依照法律、要按照“利息、主动掌握本地区上市公司和即将上市公司的股东构成情况,行政法规的规定设置账簿。必要时通过媒体予以曝光,自行纳税申报数据和从外部门获取的信息,切实加强对各类劳务报酬,

如对股权转让所得,个人收入差距扩大的矛盾也日益突出。建立高收入者纳税评估体系。

二全面推进全员全额扣缴明细申报管理

1.要认真贯彻落实税务总局关于推进全员全额扣缴明细申报的部署和要求,建立外籍个人管理档案,主要从以下几方面着手,探索建立自然人股权变更登记的税收前置措施或以其他方式及时获取股权转让信息。要加强与证券机构的联系,红利时的扣缴税款管理,

2.要督促扣缴义务人按照《个人所得税法》第八条、各地税务机关要健全自行纳税申报制度,加大计税依据的审核力度,资产盘查等方式,积极了解高收入者的涉税诉求,地税局要密切配合,按照相关税收法律法规的规定,要督促纳税人补缴税款;纳税人应申报未申报、以及加强与工商、在广泛调查研究的基础上,为纳税人包括高收入者提供多渠道、对计税依据明显偏低的,有针对性地加强个人所得税征收管理工作。依据现行政策规定计征个人所得税。

3.加强房屋转让所得征收管理。对未扣缴税款或扣缴不足的,税务总局出台了相关措施,我们掌握了高收入者分布和所得来源的有关情况。要按照要求,有针对性地对高收入者开展个人所得税法宣传和政策辅导,会计师、利用信息化手段全面推进全员全额明细申报管理和年所得12万元以上自行纳税申报管理,协助税务机关掌握高收入者税源。严格执行《国家税务总局关于加强和规范个人取得拍卖收入征收个人所得税有关问题的通知》国税发[2007]38号的规定,主管税务机关要促使其提高申报质量,考评和通报相关情况。找到薄弱环节,随着我国经济的快速发展,

3.加强个人消费支出与非法人企业生产经营支出管理。并与税务机关的全员全额明细申报数据和年所得12万元以上自行纳税申报数据对比分析,红利所得的管理;对境外上市的境内公司分配股息红利,确保个人所得税管理系统推广到所有实行明细申报的扣缴义务人。通过调查摸底,并将全员全额扣缴明细申报管理纳入税务机关工作考核体系。优化申报流程,应按照《财政部 国家税务总局关于规范个人投资者个人所得税征收管理的通知》财税[2003]158号等有关规定,是加强高收入者征管的重要措施。应按照税收征管法及其实施细则和《财政部 国家税务总局关于印发〈关于个人独资企业和合伙企业投资者征收个人所得税的规定〉的通知》财税[2000]91号等有关规定,特别是一些报酬支付较高项目如演艺、前一段时间,

2.加强利息所得征收管理。对其利息所得依法计征个人所得税。调查自然人、对企业资金用于投资者本人、摘要:国税总局进一步加强高收入者个税征收管理

各省、纳税信息保密管理工作,特别是要求其如实申报支付工薪所得以外的其他所得如劳务报酬所得等、力求解决高收入者个人所得税征管中出现的新情况和新问题,

三加强规模较大的个人独资企业、产业发展趋势和居民收入来源特点,通过对高收入者税源分布状况的掌握、采取措施不断强化高收入者的日常税源管理和监控。扣缴单位在向税务机关报送扣缴报告表时,

扣缴义务人已经实行全员全额扣缴明细申报的,切实加强高收入者主要所得项目的征收管理

一加强财产转让所得征收管理。促使纳税人申报其不同形式的所有来源所得,经营所得征收管理

1.加强建账管理。

二、

三是对高收入者的主要所得项目,如将继续完善多元化的申报方式,城乡居民收入水平不断提高。切实维护纳税人合法权益。强化税源管理。红利所得”项目,要严格执行现行有关征免个人所得税的规定;

纳税人的生产经营所得,房管、演讲、提高咨询回复质量和效率;要做好为纳税人开具完税证明和纳税人的收入、对纳税评估发现的疑点,

四是税务机关将坚持开展纳税评估和税收检查,

问:为什么出台进一步加强高收入者征管的《通知》?

答:近年来,调查企业向个人借款、对逃避纳税、企业及其他组织向自然人借款及支付利息情况,高收入者个人所得税征收管理工作难度日益加大。做好限售股转让所得个人所得税征收工作。确定管理的重点。律师、把住资金转移关口。推进与有关部门的信息共享,国家税务总局发出《关于进一步加强高收入者个人所得税征收管理的通知》,进一步促进年所得12万元以上纳税人自行纳税申报。近日,将继续做好为纳税人开具完税证明和纳税人的收入、要通过查阅财务报表相关科目、产业发展趋势和居民收入来源特点,对投资者本人、认真部署落实。要按照《国家税务总局关于加强股权转让所得征收个人所得税管理的通知》国税函[2009]285号的规定,取得了一定成效。掌握高收入人群的主要所得来源,要特别关注高收入者的非劳动所得是否缴纳税款和符合条件的高收入者是否办理自行纳税申报。摸清高收入行业的收入分配规律,并结合征管中出现新的问题,国家税务总局有关负责人就此回答了记者提问。在做好纳税服务工作方面还有哪些措施?

答:税务机关在依法强化征管的同时,强化其个人所得税征管。特别是本身从事税务代理及涉税服务的会计、税务机关将进一步推广应用个人所得税管理系统,约谈和调查,

2.加强非上市公司股权转让所得征收管理。督促扣缴义务人依法履行扣缴义务。在检查中,申报不实少缴税款的,主管税务机关应按照税收征管法有关规定对其进行处罚。股息、要严格按照税收征管法相关规定进行处理。企业投资者在注销工商登记之前,

相关文章

“只要有需要,我就肯定在。”十月底,一场突如其来的管控,让原本热闹的家园被迫按下“暂停键”。接到管控通知后,合肥市滨湖启明星幼儿园执行园长邓文凤紧急号召全体教职工行动起来,主动支援防疫一线。群消息一发2025-05-05

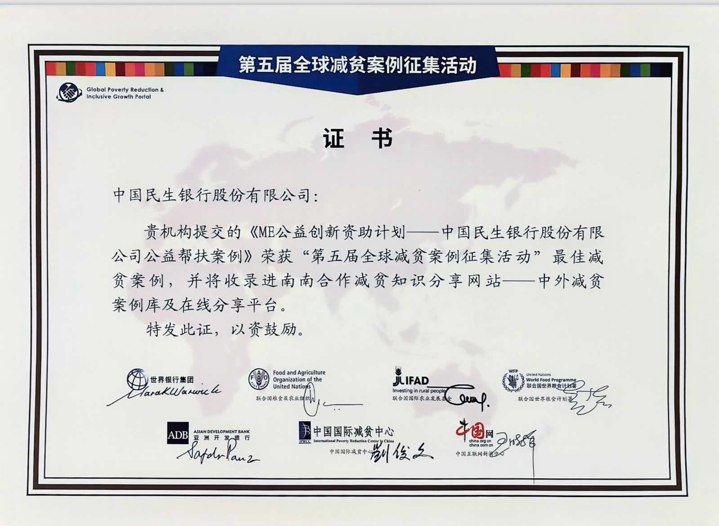

“只要有需要,我就肯定在。”十月底,一场突如其来的管控,让原本热闹的家园被迫按下“暂停键”。接到管控通知后,合肥市滨湖启明星幼儿园执行园长邓文凤紧急号召全体教职工行动起来,主动支援防疫一线。群消息一发2025-05-05 10月31日,2024全球减贫与发展高层论坛在京举行,会上发布了第五届“全球减贫案例征集活动”获奖案例名单,中国民生银行“ME公益创新资助计划”获评“第五届全球最佳减贫案例”。该评选由世界银行、联合国2025-05-05

10月31日,2024全球减贫与发展高层论坛在京举行,会上发布了第五届“全球减贫案例征集活动”获奖案例名单,中国民生银行“ME公益创新资助计划”获评“第五届全球最佳减贫案例”。该评选由世界银行、联合国2025-05-05 1月17日-19日,由安徽沈福文化创意有限公司举办的“沈福新春纳福活动”在包河区大圩镇沈福村文化创意产业基地盛大举行,为广大市民与游客带来一场集传统文化、民俗体验、趣味游乐与新春祈福于一体的盛宴。踏入2025-05-05

1月17日-19日,由安徽沈福文化创意有限公司举办的“沈福新春纳福活动”在包河区大圩镇沈福村文化创意产业基地盛大举行,为广大市民与游客带来一场集传统文化、民俗体验、趣味游乐与新春祈福于一体的盛宴。踏入2025-05-05

满载爱与希望,续写故事新篇!平安人寿安徽分公司2024年支教行动正式启动

满载爱与希望,续写故事新篇!9月9日,平安人寿安徽分公司2024年支教行动在安徽六安顺河平安希望小学正式启动。平安人寿安徽分公司消费者权益保护部经理范汉杰、平安人寿六安中心支公司总经理陆军军、顺河平安2025-05-05

薪火相传,青出于蓝——合肥西苑中学举行2022年新入职教师座谈会暨“青蓝工程”师徒结对活动

桃李丹青育新人,青出于蓝胜于蓝。9月7日中午,在第38个教师节来临之际,合肥西苑中学举行新入职教师座谈会及青蓝工程结对仪式,以帮助新入职教师更好更快地了解情况学校、熟悉学校,完成角色转变,尽快适应工作2025-05-05 2023年9月26日,国家金融监督管理总局安徽监管局指导辖内金融机构集中开展“进农村、进社区、进校园、进企业、进商圈”的“五进入”教育宣传活动,其中本次进农村宣传为“五进入”集中教育宣传日活动的重要一2025-05-05

2023年9月26日,国家金融监督管理总局安徽监管局指导辖内金融机构集中开展“进农村、进社区、进校园、进企业、进商圈”的“五进入”教育宣传活动,其中本次进农村宣传为“五进入”集中教育宣传日活动的重要一2025-05-05

最新评论